Ключові моменти:

- Банки України збільшують кредитування бізнесу та населення, активно долучаючись до фінансування дефіциту бюджету.

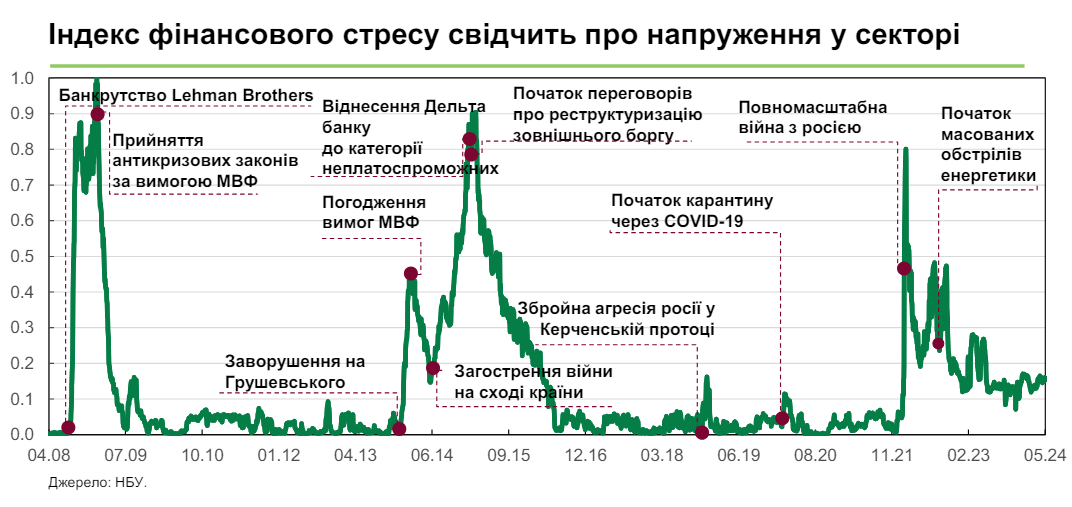

- Основним ризиком для фінансових установ є продовження війни, що впливає на економічну ситуацію та стратегії розвитку.

- Зниження інфляції та стабільна валютна ситуація сприяють зростанню споживчих настроїв та роздрібного кредитного попиту.

Банки України демонструють стійкість, збільшуючи кредитування бізнесу та населення, та активно долучаються до фінансування дефіциту бюджету. Про це йдеться у червневому Звіті про фінансову стабільність, підготовленому Національним банком України (НБУ).

Голова НБУ Андрій Пишний зазначив, що ключовим системним ризиком для діяльності фінансових установ залишається продовження війни, яка безпосередньо впливає на загальну економічну картину та відповідно їхні стратегії розвитку.

Загальна економічна ситуація в Україні у червні 2024 року

Значна міжнародна фінансова підтримка залишається запорукою контролю за макроекономічними ризиками. Завдяки надходженням коштів від партнерів та послідовній політиці Національний банк зміг зберегти стабільну ситуацію на валютному ринку та контроль за інфляційними процесами, що сприяло зниженню ставок. Економіка загалом зберігає стійкість до військових шоків. Її підтримують також кроки уряду щодо поступового скорочення дефіциту бюджету.

Проте ризики посилилися: висока інтенсивність бойових дій, руйнування енергетичної інфраструктури, дефіцит електроенергії та нестача кваліфікованого персоналу погіршили очікування бізнесу. Підприємства відкладають плани щодо нарощування виробництва та інвестицій, а попит на бізнес-кредити залишається помірним.

Стан банківського кредитування

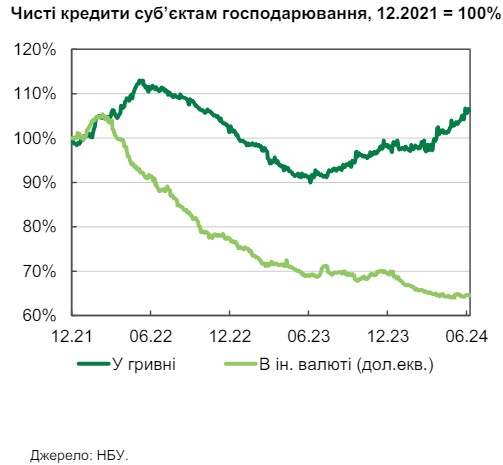

Річні темпи зростання обсягів чистих гривневих кредитів бізнесу становлять 12%. Швидше зростає портфель кредитів малим та середнім підприємствам. Попит бізнесу обмежується повільним відновленням економіки, перебоями у постачанні електроенергії та все ще високими військовими ризиками.

Кредитний портфель банків зберігає хорошу якість, а боргове навантаження боржників прийнятне. Умови кредитування поступово покращуються: протягом року ставка за новими кредитами бізнесу знизилася на 4 п. п., до 16%.

Завдяки зростанню доходів та бізнесу збільшуються кошти на гривневих рахунках клієнтів у банках. Вони переважно перетікають у високоякісні ліквідні активи, що досягають майже половини чистих активів фінансових установ. Тому банки зберігають високі показники ліквідності – норматив у всіх валютах у середньому вже майже вчетверо перевищує мінімальні вимоги.

Істотне зниження прибутковості безризикових інструментів останніми місяцями спонукало банки нарощувати частку ОВДП у високоякісних ліквідних активах.

Найкращому доступу до кредитів сприяє використання банками інструментів поділу кредитних ризиків, насамперед між урядом та МФО. Водночас поступово зростає роль ринкового кредитування поза програмою державної підтримки «Доступні кредити 5-7-9%».

Банки ще повноцінно не пристосували кредитування до умов військової економіки, тому НБУ разом із урядом розробив Стратегію розвитку кредитування. Вона визначає першочергові кроки щодо активізації кредитування в умовах війни та розвитку інфраструктури кредитного ринку в перспективі.

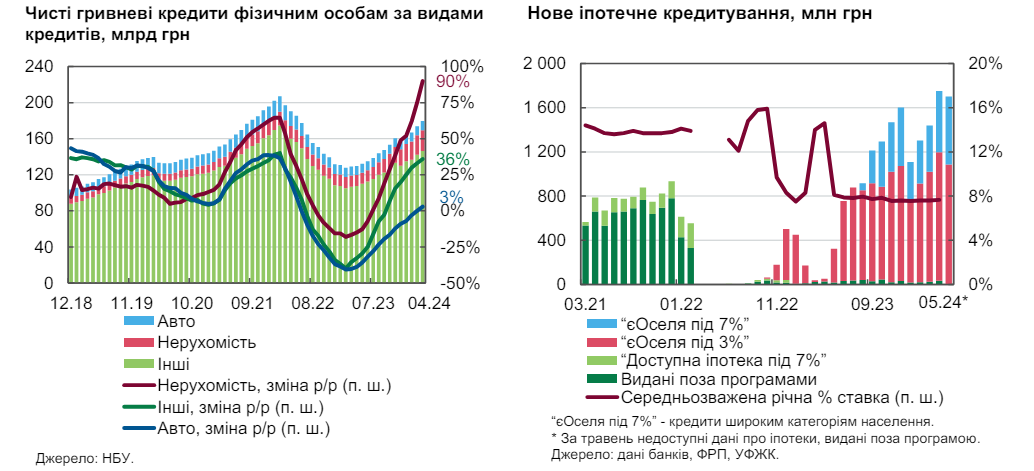

Населення все активніше користується позиковими коштами: співвідношення кредитів і витрат споживання наближається до історично найвищих показників. Найшвидше збільшується іпотечний портфель: за рік завдяки державній програмі «єОселя» він зріс майже вдвічі (з низької бази). Умови програми змінили профіль іпотечного кредиту проти довоєнних показників: розмір власного внеску домогосподарств знизився, а термін кредиту зріс.

Стан банківської системи у червні 2024 року

Нарощування кредитного портфеля підтримує відсоткові доходи банків, хоча їх основним заробітком залишаються відсоткові платежі за безризиковими інструментами. Зниження прибутковості активів уповільнило зміну їх структури на користь довших інструментів з вищою прибутковістю, а вартість фондування залишається відносно стійкою. Тому чиста процентна маржа знизилася з рекордно високих торішніх показників.

Якість кредитного портфеля покращується, відрахування до резервів – низькі. Адміністративні витрати зростають стримано, тож банки зберігають високу рентабельність.

Хоча простір зниження ринкових ставок зберігається, надалі цей рух буде поступовим, тому ризики для маржинальності банків знижуються. Різка зміна прибутковості найближчими роками є малоймовірною.

Стійка прибутковість сприяє постійному нарощуванню капіталу банків. Це дозволяє НБУ впроваджувати регуляторні вимоги відповідно до європейських стандартів. Із серпня банки покриватимуть капіталом усі ключові ризики повною мірою: кредитний, ринковий та операційний. Тоді ж вони перейдуть у нову структуру регулятивного капіталу. Щоб банки мали достатній час для виконання оновлених вимог, НБУ запропонував перехідні норми, які збільшують здатність банків нарощувати кредитний портфель.

Ключові ризики та пріоритети НБУ

Ключові ризики банківської діяльності залишаються помірними, а запас капіталу та ліквідності гарантують безперервність роботи банківської системи навіть за умов затяжної війни.

Серед пріоритетів Національного банку зокрема зазначено:

- забезпечення проведення оцінки стійкості банківського сектору у 2025 році. Вона передбачає залучення зовнішніх аудиторів до перевірки якості активів і включатиме стрес-тестування за базовим та несприятливим сценаріями. Залежно від її результатів регулятор ухвалить рішення щодо подальшого впровадження регуляторних вимог;

- продовження роботи над створенням системи страхування воєнних ризиків. НБУ разом із Мінекономіки та Мінфіном завершує підготовку законопроєкту про створення системи страхування воєнних ризиків.